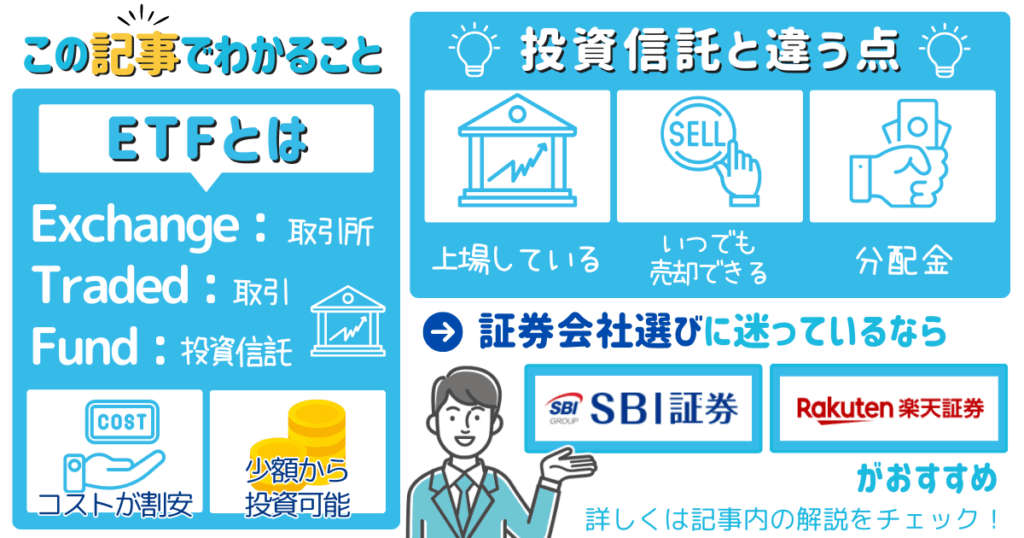

将来に向けて資産形成をしたい方の中には、ETFについて気になっている方もいるかもしれません、

「ETFをはじめたいけど何を選んでよいかわからない」「おすすめのETF銘柄を知りたい」と考えている方も多いのではないでしょうか。

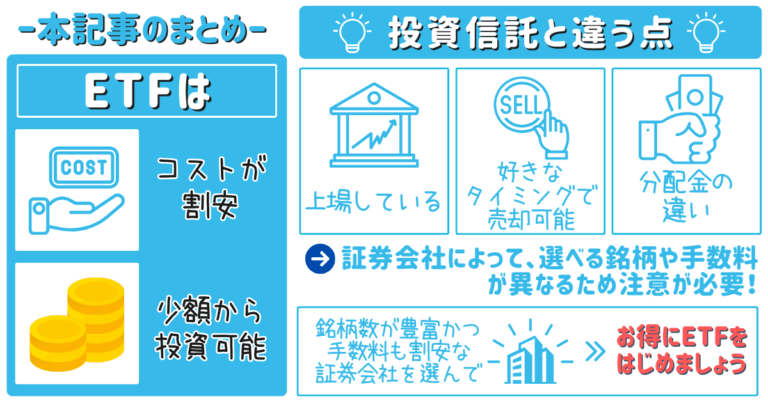

ETF(上場投資信託)は、投資信託に比べ手数料を安く抑えられたり、株式投資のように自由に売買できたりと、メリットが豊富です。

SBI証券や楽天証券のように、条件を満たせば手数料が無料になる証券会社を使うと、よりコストを抑えられるでしょう。

本記事では、おすすめのETFの銘柄ランキングを国内・海外に分けて紹介します。

ETFのメリットや証券会社についても解説するため、ETFに興味がある方はぜひ参考にしてください。

- 外国株ETFが500銘柄以上と豊富

- 国内ETF売買手数料が無料 ※ゼロ革命対象者

- NISAなら海外ETF売買手数料も無料

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

ETF(上場投資信託)とは

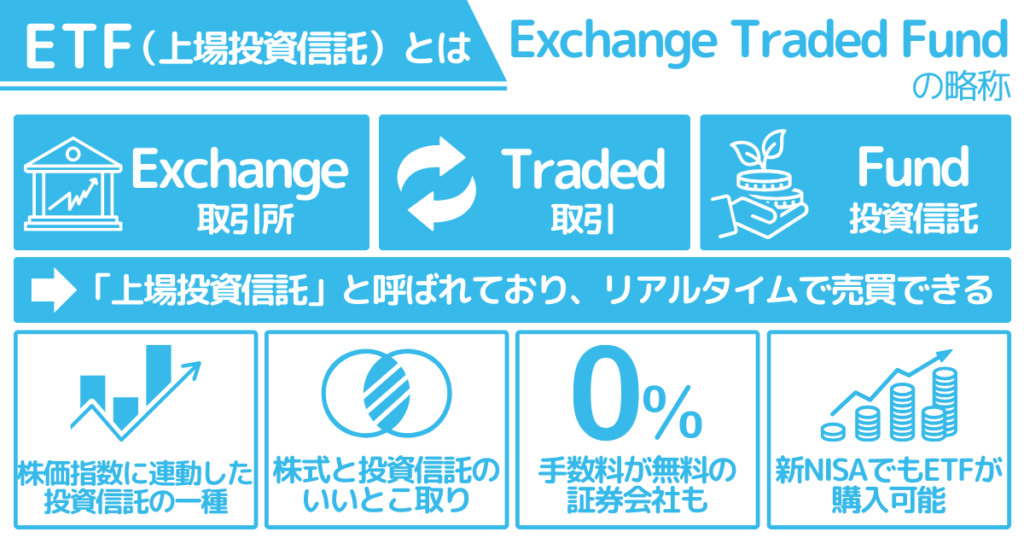

ETF(上場投資信託)とは「Exchange Traded Fund」の略称であり、取引所(Exchange)で取引(Traded)される投資信託(Fund)のことです。

日本では「上場投資信託」と呼ばれており、投資信託と異なり取引所に上場しているため、株式投資のようにリアルタイムで売買できる特徴があります。

ETFの代表的な特徴は次の3つです。

- 株価指数に連動した投資信託の一種

- ETFは株式と投資信託のいいとこ取り

- 手数料が無料の証券会社もあり始めやすい

それぞれの特徴について、詳しく解説します。

株価指数に連動した投資信託の一種

ETFは株価指数に連動した投資信託が多くあります。

株価指数とは、たとえば次のような指標のことです。

- S&P500

- 日経平均

- TOPIX

「S&P500」に連動するETFの場合は、アメリカの上位500社の株価指数に連動します。

ETFは株価に連動する投資信託の一種のため、リスクを最小限に抑えて投資をしたい初心者におすすめです。

ETFは株式と投資信託のいいとこ取り

ETFは投資信託の一種なものの、取引所に上場している点で投資信託と異なります。

販売所を通さずに商品が買えるため、手数料が安くなります。

投資信託とETFはどちらも「信託手数料」がかかりますが、販売所が仲介に入る投資信託のほうが手数料が割高です。

また、投資信託は取引所に上場していないためリアルタイムでの取引はできませんが、ETFは上場しているため好みのタイミングで売買が可能です。

ETFはリスク分散ができる「投資信託」のメリットと、自由なタイミングで売買できる「株式投資」のいいとこ取りといえるでしょう。

株式投資にリスクを感じる方や、投資信託の自由に売買できないデメリットに満足できない方は、ETFへの投資を検討してみてください。

手数料が無料の証券会社もあり始めやすい

ETFは投資信託に比べるとコストが低く、手数料無料の証券会社も多くあります。

たとえば、楽天証券であれば米国ETFを15銘柄までは買付手数料無料で購入できます。

ETFは、信託手数料も投資信託に比べて割安のため、コストを抑えたい方におすすめの投資商品といえるでしょう。

新NISAでもETFを取り扱っている

2024年から始まった新NISAでもETFを取り扱っています。

新NISAではつみたて投資枠と成長投資枠の併用が可能なため、ETFもそれぞれの枠で購入可能です。

ただし、つみたて投資枠の対象となるETFは8本(2025年2月時点)しかなく、取り扱っている証券会社も少ないのが実情です。

NISAでETFを購入したい方は、成長投資枠を使うものだと考えておくとよいでしょう。

またETFは分散投資ができるため、長期的な資産形成にも向いています。

非課税で将来のための投資をしたい方は、新NISAでETFの運用をするのがおすすめです。

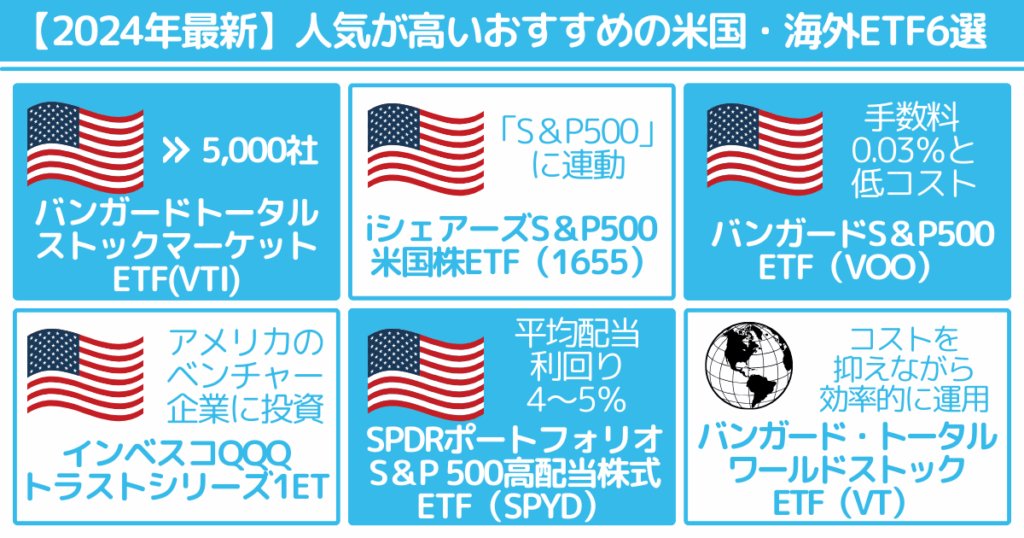

【2025年最新】人気が高いおすすめの米国・海外ETF6選

ETFのおすすめとして、海外ファンドも人気です。

人気が高いおすすめの米国ETF6選を紹介します。

- バンガードトータルストックマーケットETF(VTI)

- iシェアーズS&P500 米国株ETF(1655)

- バンガードS&P500ETF(VOO)

- インベスコQQQトラストシリーズ1ETF(QQQ)

- SPDRポートフォリオS&P 500高配当株式ETF(SPYD)

- バンガード・トータル・ワールドストックETF(VT)

はじめてETFを購入する方は、ぜひ参考にしてみてください。

1.バンガードトータルストックマーケットETF(VTI)

| 連動指数 | CRSP USトータル・マーケット・インデックス |

|---|---|

| 組入銘柄 | アップル、エヌメディア、マイクロソフトなど |

| コスト | 経費率:0.03% |

| 分配金利回り | 1.27% |

バンガードトータルストックマーケットETF(VTI)は、米国株式に上場している5,000社の企業を組み入れている商品です。

アメリカの95%もの企業をカバーしている銘柄で、アメリカにまるごと投資する商品といわれています。

大型株から中型株、小型株までカバーしており、広く分散投資をしたい方におすすめです。

同じくアメリカの株価指数に投資する「バンガードS&P500ETF(VOO)」は上位500社までの企業に投資する商品のため、5,000社に投資する「VTI」のほうがよりリスク分散の効果が高いといえます。

アメリカの企業に幅広く投資したい方は、バンガードトータルストックマーケットETF(VTI)に投資しましょう。

2.iシェアーズS&P500 米国株ETF(1655)

| 連動指数 | S&P500 |

|---|---|

| 組入銘柄 | アップル、エヌメディア、マイクロソフトなど |

| コスト | 信託報酬:0.066% |

| 分配金利回り | 0.76% |

iシェアーズS&P500 米国株ETF(1655)は、投資会社として有名なブラックロック社が運営する銘柄です。

アメリカの有名な株価指数である「S&P500」に連動している商品で、アメリカ株に投資したい方にも向いています。

銘柄の名称である「1655」の数字は、東京証券取引所に上場していることを示しており、投資時点で円からドルに変換されているため、為替変動の値動きも指数に組み込まれています。

そのため、為替リスクを回避して米国株投資をはじめたい方におすすめの銘柄といえるでしょう。

3.バンガードS&P500ETF(VOO)

| 連動指数 | S&P500 |

|---|---|

| 組入銘柄 | アップル、エヌメディア、マイクロソフトなど |

| コスト | 経費率:0.03% |

| 分配金利回り | 1.26% |

バンガードS&P500ETF(VOO)は、アメリカの代表的な株価指数である「S&P500」に連動したETFです。

S&P500は厳しい審査に通過した上位500社の株価指数であり、アメリカの時価総額の80%をカバーしています。

上記10銘柄には、次のような有名企業が組み込まれており、各企業の時価総額が10年間で10倍まで上昇しています。

- Amazon

- Apple

- Microsoft

購入にかかる手数料も0.03%と低コストで、同じ「S&P500」に連動する投資信託である「emaxis slim 米国株式(s&p500)」の信託報酬0.09%と比較しても割安です。

低コストでアメリカの人気銘柄にまとめて投資したい方は、バンガードS&P500ETF(VOO)を検討してみましょう。

4.インベスコQQQトラストシリーズ1ETF(QQQ)

| 連動指数 | NASDAQ |

|---|---|

| 組入銘柄 | アップル、エヌメディア、マイクロソフトなど |

| コスト | 経費率:0.02% |

| 分配金利回り | 0.63% |

インベスコQQQトラストシリーズ1ETFは、アメリカのハイテク企業を中心とした株価指数である「NASDAQ100」に連動するETFです。

NASDAQとは、アメリカにあるベンチャー企業が主体の株価指数を指しており、インベスコQQQトラストシリーズ1ETFが連動している「NASDAQ100」はNASDAQに上場している上位100銘柄に投資することを表しています。

「インベスコQQQトラストシリーズ1ETF」はベンチャー企業が中心の株価指数であるため、成長率の高さは同じアメリカの指数である「S&P500」を超えています。

ただし、ベンチャー企業が中心であるため、成長率の見込みは大きい分、暴落のリスクも高いといえるでしょう。

将来性の高い、アメリカのベンチャー企業の株価指数に投資したい方におすすめの銘柄です。

5.SPDRポートフォリオS&P 500高配当株式ETF(SPYD)

| 連動指数 | S&P500高配当 |

|---|---|

| 組入銘柄 | ケラノバ、エンタジー、キンダー・モルガンなど |

| コスト | 経費率:0.07% |

| 分配金利回り | 5.02% |

SPDRポートフォリオS&P 500高配当株式ETF(SPYD)は、投資会社の「State Street社」が運営する米国高配当ETFです。

SPYDはS&P500のなかでも、配当利回りが高い80銘柄に絞られた株価指数「S&P500高配当株」に連動しています。

平均配当利回りは4〜5%を超えているため、インカムゲインを期待する方におすすめの銘柄です。

投資先は「金融関係」「エネルギー事業」「公表事業」など、インカムゲインを期待した銘柄が組み込まれています。

リスクを抑えつつ安定したインカムゲインを期待する方に向いているでしょう。

6.バンガード・トータル・ワールドストックETF(VT)

| 連動指数 | FTSEグローバル・オールキャップ・インデックス |

|---|---|

| 組入銘柄 | アップル、エヌメディア、マイクロソフトなど |

| コスト | 経費率:0.07% |

| 分配金利回り | 2.93% |

バンガード・トータル・ワールドストックETF(VT)は新興国、欧州、太平洋諸国、北米と世界47か国の株式に投資ができるETFです。

投資対象は世界株式の時価総額の変化に応じて、自動的にリバランスされるシステムになっています。

ベンチマークのFTSE®オール・ワールド・インデックスでは、全世界で投資可能な約2,900銘柄で構成されています。

また、バンガードのETFは既存のインデックスファンドと合同運用されているため、コストを抑えながら効率的に運用できる点もメリットです。

コストを抑えながら、世界の株式市場に連動するETFを持ちたい方にもおすすめの商品だといえるでしょう。

【2025年最新】人気が高いおすすめの国内ETF5選

ネットや口コミでは、国内ETFはおすすめしないという声も見受けられますが、国内ETFにも魅力的な銘柄が多くあります。

人気が高いおすすめの国内ETF5選は次のとおりです。

- NEXT FUNDS 日経225連動型上場投信

- NEXT FUNDS TOPIX連動型上場投信

- 上場インデックスファンド225

- MAXIS トピックス上場投信

- 純金上場信託(現物国内保管型)

日本国内のETFのおすすめ銘柄を知りたい方は、ぜひ参考にしてみてください。

1.NEXT FUNDS 日経225連動型上場投信

| 連動指数 | 日経平均トータルリターン・インデックス |

|---|---|

| 組入銘柄 | ファーストリテイリング、東京エレクトロン、アドバンテストなど |

| コスト | 信託報酬:0.10648% |

| 分配金利回り | 1.5% |

NEXT FUNDS 日経225連動型上場投信は、日本の代表的な株価指数である日経225に採用されている銘柄に投資します。

日経225の構成銘柄と同じ比率で投資をおこない、日経225に連動した投資成果を目指しています。

日経225は日本を代表する大手企業から選定された225銘柄が対象になっており、新聞や報道で目にすることが多い指数なので、初心者にもわかりやすいでしょう。

日経225に連動したETFを持ちたい方はもちろん、国内の大手企業を中心とした株式に投資したい方もぜひチェックしてみてください。

2.NEXT FUNDS TOPIX連動型上場投信

| 連動指数 | TOPIX(配当込み) |

|---|---|

| 組入銘柄 | トヨタ自動車、三菱UFJフィナンシャル・グループ、ソニーグループなど |

| コスト | 信託報酬:0.0597% |

| 分配金利回り | 2.0% |

NEXT FUNDS TOPIX連動型上場投信は、東証株価指数(TOPIX)に連動する投資成果を目指すETFです。

TOPIXは東京証券取引所第一部に上場している全銘柄を対象としているため、2,000銘柄以上が組みこまれています。

日経225よりも国内株式市場全体の値動きを表すTOPIXに連動したETFを探している方におすすめです。

3.上場インデックスファンド225

| 連動指数 | 日経平均株価 |

|---|---|

| 組入銘柄 | ファーストリテイリング、東京エレクトロン、アドバンテストなど |

| コスト | 信託報酬:0.154% |

| 分配金利回り | 1.54% |

上場インデックスファンド225は日経平均株価に採用されている銘柄に投資を行い、日経平均株価と高い連動性を目指すETFです。

構成銘柄は市場流動性やセクターバランス、構成銘柄の合併、上場廃止などに応じて、定期的に見直しが行なわれます。

日本の主要企業のパフォーマンスを反映した成果を期待したい方は、「NEXT FUNDS 日経225連動型上場投信」とあわせてチェックしてみてください。

4.MAXIS トピックス上場投信

| 連動指数 | TOPIX(東証株価指数) |

|---|---|

| 組入銘柄 | トヨタ自動車、三菱UFJフィナンシャル・グループ、ソニーグループなど |

| コスト | 信託報酬:0.066% |

| 分配金利回り | 2.07% |

MAXIS トピックス上場投信は、東証株価指数(TOPIX)に連動する成果を目指して運用されます。

TOPIXに採用されている、または採用予定の銘柄に投資し、ファンドの1口当たりの純資産額の変動率がTOPIXの変動率に一致するように管理されます。

国内の市場全体の動向を反映した投資をしたい方は、「NEXT FUNDS TOPIX連動型上場投信」とあわせてチェックしてみましょう。

5.純金上場信託(現物国内保管型)

| 連動指数 | 金地金1gの現在価値 |

|---|---|

| 組入銘柄 | – |

| コスト | 信託報酬:0.44% |

| 分配金利回り | – |

純金上場信託は金の「グラム・円」単位での理論価格への連動を目指すETFです。

金の価値は市場に左右されにくいため、インフレ対策をしたい方にもおすすめです。

また、一定の受益権口数の保有で、必要に応じて受益権と引き換えに貴金属地金の現物を受け取れる点も魅力です。

将来的に金を現物で保有したい方や、市場に左右されにくいお守り代わりのファンドを保有したい方にも適しているでしょう。

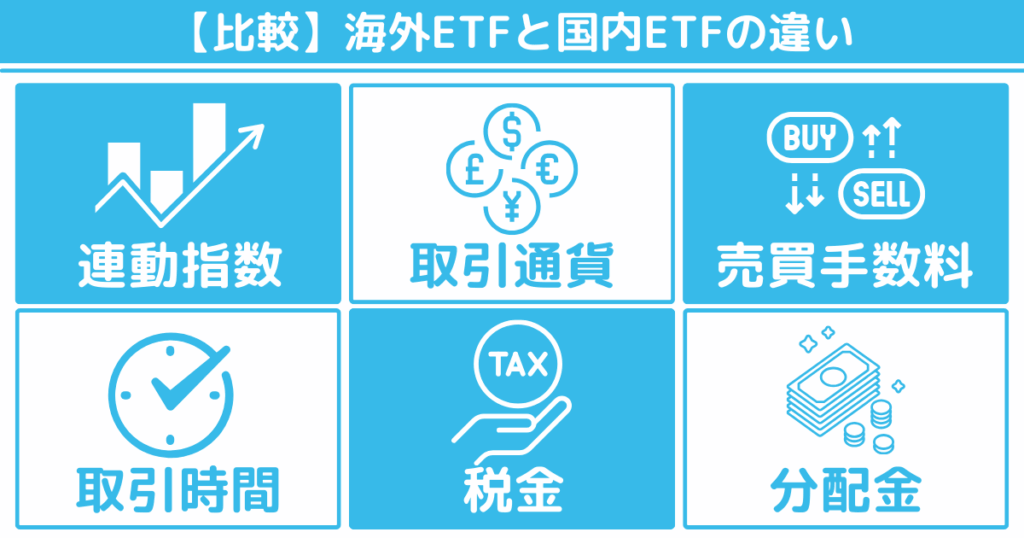

【比較】海外ETFと国内ETFの違い

海外ETFと国内ETFの主な違いは次のとおりです。

- 連動指数

- 取引通貨

- 売買手数料

- 取引時間

- 税金

- 分配金

海外ETFと国内ETFともに、ネット上や口コミでおすすめしないと言われている理由には、投資家がそれぞれのETFの特徴を掴みきれていない可能性が考えられます。

それぞれのETFの特徴を理解して、自身にあったETFを選ぶ際の参考にしてみてください。

1.連動指数:国内市場か海外市場か

国内ETFと海外ETFでは、連動指数が異なります。

国内ETFは国内の株価指数である日経平均株価やTOPIXなど、国内市場に連動するものが主です。

一方で、海外ETFの場合、海外株式や債券など、海外市場を連動指数にするETFが多くあります。

また、海外ETFは公益事業やグリーンエネルギー、世界中の小型株市場など、さまざまな連動指数に連動するファンドが多い点も特徴です。

連動指数を国内市場にしたい場合は国内ETF、海外資産やそのほかの連動指数にしたい場合は、海外ETFをチェックすると自身にあったファンドを見つけやすいでしょう。

2.取引通貨:海外ETFは為替変動のリスクあり

国内ETFと海外ETFは、取引通貨も異なります。

国内ETFはたとえ海外資産に投資していても取引は日本円で行われるため、外貨の両替手数料や為替変動のリスクを避けられます。

しかし、海外上場ETFの取引は現地通貨で行われるため、売却時の為替レートによっては損失を被るリスクもあるでしょう。

3.売買手数料:為替によって海外ETFは高くなる可能性あり

ETFの購入手数料は証券会社によっても異なりますが、海外ETFの場合は購入時に円から現地通貨に替える必要があります。

そのため、海外ETFの場合、為替によっては国内ETFよりも高い手数料がかかるケースがあるでしょう。

また、海外ETFは購入時のみでなく売却時にも外貨を円に戻す必要があります。

さらにETFのコストとして、信託報酬もかかる点を覚えておいてください。信託報酬は銘柄によって差がでるため、コストを抑えたい方は、安い銘柄を選ぶとよいでしょう。

4.取引時間:海外ETFは深夜帯になることも

国内ETFと海外ETFの取引時間は、それぞれの市場の営業時間によって異なります。

日本国内で取引されるETFは日本時間の市場営業時間内に取引が行われます。

一方で海外ETF、たとえば米国市場で取引されるETFは米国の市場営業時間に沿っているため、日本時間では深夜から早朝にかけての取引が必要になるでしょう。

5:税金:海外ETFのほうが税負担が大きい

国内ETFと海外ETFの場合は、税金にも違いがあります。

| 日本で発生する税金 | 米国で発生する税金 | |

|---|---|---|

| 売却益にかかる税金 | 20.315% | – |

| 分配金にかかる税金 | 20.315% | 10% |

海外ETFの配当金には、国内ETFにはかからない外国源泉税が課されるのが一般的で、米国株の場合は10%です。

ただし確定申告を通じて外国税額控除を申請すると、税金が還付されます。

またNISAを利用すると、国内分の税金がかからないため、海外ETFのみ外国源泉税の負担があります。

なお国内ETFで外国資産に投資している場合は、2020年1月からはETFの分配金に関する税金処理が改善されたため、分配金にかかる国内源泉所得税から外国税額が自動的に控除されるようになりました。

6.分配金:海外ETFは為替変動に左右される

ETFの分配金は、ETFが上場している国の通貨で支払われます。

そのため、国内ETFでは日本円で受け取れますが、、海外ETFの場合は分配金が現地通貨で支払われるため、受け取り後に円に換金する為替リスクを考慮する必要があるでしょう。

海外ETFの場合は、分配金の受け取りの際に為替変動に左右されることになります。

ETFにおすすめの証券会社5選

ETFをはじめる際は、次の5つの証券会社がおすすめです。

| サービス名 | SBI証券 | 楽天証券 | DMM株 | マネックス証券 | 松井証券 |

|---|---|---|---|---|---|

| サービス画像 ※画像をタップすると詳細に飛びます |  |  |  | ||

| 国内ETF 取引手数料 | 無料(ゼロ革命対象者) | 無料(ゼロコース) | 55円~ | 55円~ | 無料~ |

| 米国ETF 取引手数料 | 基本:約定代金×0.495% | 基本:約定代金×0.495% | 基本:約定代金×0.495% | 基本:約定代金×0.495% | 基本:約定代金×0.495% |

| ETF取扱本数※1 | 国内:378 海外:506(内、米国は463) | 国内:349 海外:467(内、米国は422) | 国内:110 米国:295 | 国内:381 海外:508(内、米国469) | 国内:378※2 米国:355 |

| おすすめ ポイント | ・新NISAだと 海外ETFの手数料無料 ・多くのETF銘柄を選択できる | ・楽天ポイントが貯まる ・楽天ポイントで ETFが購入できる | ・25歳以下は 国内株手数料が実質無料 | ・米国株は時間外取引も可能 ・米国株の買付手数料も コストが安い | ・1日の約定代金の合計金額50万円まで手数料無料で取引可能 |

| 公式サイト | 口座開設する | 口座開設する | 口座開設する | 口座開設する | 口座開設する |

証券会社によって手数料や選べる銘柄の数などが異なるため、ETFをはじめる場合には、証券会社選びも重要です。

各証券会社の特徴について詳しく解説します。

1:SBI証券【低コストかつ取り扱い本数が豊富】

| 口座開設数 | 1,300万口座※1 |

|---|---|

| 投資信託銘柄数 | 2,569銘柄※1 |

| IPO実績 | 91社※2 |

| 取引手数料 | 0円〜 |

| 外国株 | 米国・中国など9か国 |

| NISA/iDeCo | ○ |

| クレカ積立 | ○(三井住友カードなど) |

| ポイント投資 | ○ |

| ポイントサービス | Vポイントなど5種類 |

- NISAを始めてみたい

- クレカ積立でお得に投資したい

- 取扱銘柄が多い証券を選びたい

SBI証券は、取り扱い銘柄の豊富さと手数料の安さが魅力のネット証券です。

| 証券名 | SBI証券 |

|---|---|

| 国内ETF取引手数料 | 無料(ゼロ革命対象者) |

| 米国ETF取引手数料 | 基本:約定代金×0.495% |

| ETF取扱本数 | 国内:378 海外:506(内、米国は463) |

| 外国株(ETF) | 米国株、中国株、韓国株、シンガポール株 |

| NISAの有無 | ⚪︎ |

| アプリの有無 | ⚪︎ |

| 提携ポイントの有無 | ⚪︎ |

SBI証券の口座開設数は証券会社のなかでもトップクラスの1,300万口座超であり、人気の高さを証明しています。

外国株ETFは500銘柄以上と豊富なラインナップから選択可能で、人気の米国株ETFでも約460銘柄も取り扱いがあるため、自身のニーズにあった商品も見つけやすいでしょう。

コスト面も国内ETF手数料やNISA口座での海外ETF手数料が無料で取引可能なうえに、「SBIセレクション」では、対象となる米国ETF10銘柄の買付手数料が無料です。

また「米国株式、ETF定期買付サービス」という、米国株と米国ETFを自身が定めた日付に自動で買付するサービスも便利に活用できます。

多くの銘柄から商品を探したい方や、低コストでETF投資を利用したい方におすすめです。

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

2:楽天証券【楽天ポイントでETFが買える】

| 口座開設数 | 1,100万口座※1 |

|---|---|

| 投資信託銘柄数 | 2,572銘柄※1 |

| IPO実績 | 61社※2 |

| 取引手数料 | 0円〜 |

| 外国株 | 米国・中国など6か国 |

| NISA/iDeCo | ○ |

| クレカ積立 | ○(楽天カード) |

| ポイント投資 | ○ |

| ポイントサービス | 楽天ポイント |

- NISAをはじめてみたい方

- 頻繁に楽天サービスを利用する方

- 楽天ポイントで投資をしたい方

| 証券名 | 楽天証券 |

|---|---|

| 国内ETF取引手数料 | 無料(ゼロコース) |

| 米国ETF取引手数料 | 基本:約定代金×0.495% |

| ETF取扱本数 | 国内:349 海外:467(内、米国は422) |

| 外国株(ETF) | 米国株、中国株、シンガポール株 |

| NISAの有無 | ⚪︎ |

| アプリの有無 | ⚪︎ |

| 提携ポイントの有無 | ⚪︎ |

楽天証券は、証券会社で第2位の口座数を誇る大手ネット証券です。

楽天ポイントが取引手数料100円ごとに1ポイント貯まり、貯めた楽天ポイントは「1ポイント=1円」としてETFの購入が可能です。

取り扱い銘柄数は外国株ETFが460銘柄以上もあり、国内トップクラスの品揃えを誇ります。

また、楽天証券は米国株ETFの対象15銘柄が買付手数料無料な点も魅力です。さらにNISA口座にも対応しており、国内および米国や中国ETFの手数料が無料になります。

楽天経済圏を普段から利用している方は、楽天ポイントを利用してETFを購入してみましょう。

楽天証券で開催中のキャンペーン!

- 【証券&銀行口座開設】楽天証券・楽天銀行の口座開設でもれなく最大3,000円+抽選で最大10万円プレゼント!

※2025年4月30日まで - 【NISAつみたて投資枠+成長投資枠】条件達成で抽選で選べる景品プレゼント!

※2025年3月31日まで - 【NISA紹介】紹介&NISA口座座開設で最大2,000円分のギフト券プレゼント!

※2025年3月31日まで

3:DMM株【25歳以下は手数料が実質無料】

| 口座開設数 | 821,000口座※1 |

|---|---|

| 投資信託銘柄数 | – |

| IPO実績 | 10社※2 |

| 取引手数料 | 55円〜 |

| 外国株 | 米国 |

| NISA/iDeCo | △(NISAのみ) |

| クレカ積立 | – |

| ポイント投資 | – |

| ポイントサービス | DMM 株ポイント |

- 米国株に投資したい方

- 今すぐ取引を始めたい方

- これから投資を始める初心者の方

| 証券名 | DMM株 |

|---|---|

| 国内ETF取引手数料 | 55円~ |

| 米国ETF取引手数料 | 基本:約定代金×0.495% |

| ETF取扱本数 | 国内:110 米国:295 |

| 外国株(ETF) | 米国株 |

| NISAの有無 | ⚪︎ |

| アプリの有無 | ⚪︎ |

| 提携ポイントの有無 | ⚪︎ |

DMM株は、米国株ETFや米国株にこだわりがある方におすすめの証券会社です。

25歳以下の方はETFを含む国内株の手数料が全額キャッシュバック対象となり、実質無料です。

また、DMM株はスマートフォンアプリの操作性にも優れており、国内ETFから米国株ETFまで、アプリ1つで買付から売却まで簡単におこなえます。

投資先を米国株ETFで考えている方は、DMM株で口座開設をして手数料無料で取引をしましょう。

4:マネックス証券【時間外取引が可能】

| 口座開設数 | 260万口座※1 |

|---|---|

| 投資信託銘柄数 | 1,700銘柄以上※2 |

| IPO実績 | 53社※3 |

| 取引手数料 | 55円〜 |

| 外国株 | 米国・中国 |

| NISA/iDeCo | ○ |

| クレカ積立 | ○(dカードなど) |

| ポイント投資 | ○ |

| ポイントサービス | マネックスポイント |

- 米国株・中国株に投資したい方

- クレカ積立でポイント貯めたい方

- 1株単位で取引したい方

| 証券名 | マネックス証券 |

|---|---|

| 国内ETF取引手数料 | 55円~ |

| 米国ETF取引手数料 | 基本:約定代金×0.495% |

| ETF取扱本数 | 国内:381 海外:508(内、米国469) |

| 外国株(ETF) | 米国株、中国株 |

| NISAの有無 | ⚪︎ |

| アプリの有無 | ⚪︎ |

| 提携ポイントの有無 | ⚪︎ |

マネックス証券は、米国株の時間外取引に対応している証券会社です。

通常、アメリカの証券所は日本時間23時30分~翌朝6時までが取引時間ですが、マネックス証券は日本時間22時〜23時(プレーマーケット)と6時〜10時(アウターマーケット)でも取引ができます。

さらに、米国株の買付手数料は約定代金×0.495%で、コストを節約したい方にもおすすめです。

またNISAではETFを含む全ての株の売買手数料が無料なうえ、現在は米国株ETFの21銘柄にかかる手数料キャッシュバックキャンペーンも開催中です。

詳しくはキャンペーンの見出しで紹介しているので、気になる方はチェックしてみてください。

マネックス証券では分析ツールの「銘柄カウンター」など投資のサポートも充実しているため、ETFの購入がはじめての方でも安心して取引できるでしょう。

マネックス証券で開催中のキャンペーン!

- 【口座開設】クイズに正解&新規口座開設などで最大2,000ポイントプレゼント!

- 【NISA】月間1万円以上の投資信託つみたてで毎月最大2,000ポイントプレゼント!

※2025年9月30日まで

5:松井証券【国内ETFは1日50万円まで手数料無料】

| 口座開設数 | 約150万口座※1 |

|---|---|

| 投資信託銘柄数 | 1,800銘柄以上※1 |

| IPO実績 | 70社※2 |

| 取引手数料 | 0円〜 |

| 外国株 | 米国 |

| NISA/iDeCo | ○ |

| クレカ積立 | – |

| ポイント投資 | ○ |

| ポイントサービス | 松井証券ポイント |

- 取引手数料を抑えたい方

- 25歳以下の方

- 少額から投資を始めたい方

松井証券は手数料の優遇や取引に関してのサポート体制が充実している証券会社です。

| 証券名 | 松井証券 |

|---|---|

| 国内ETF取引手数料 | 無料~ |

| 米国ETF取引手数料 | 基本:約定代金×0.495% |

| ETF取扱本数 | 国内:378※1 米国:355※2 |

| 外国株(ETF) | 米国株 |

| NISAの有無 | ⚪︎ |

| アプリの有無 | ⚪︎ |

| 提携ポイントの有無 | ⚪︎ |

松井証券では、国内ETFは1日の約定代金の合計金額50万円までは手数料無料で取引可能です。

また、未成年を含む25歳以下の方は、約定金額に関係なく取引手数料無料な点も大きな魅力でしょう。

さらに、新NISAにおいては日本株、投資信託に加えて、米国株(ETFを含む)も売買手数料が無料になりました。

松井証券では銘柄の探し方やツールの操作説明、個別銘柄の取引タイミングまでを相談できる「株の取引相談窓口(日本株)」や「株の取引相談窓口(米国株)」が用意されているため、投資初心者にもおすすめです。

松井証券で開催中のキャンペーン!

- 【新規口座開設】口座開設でもれなく200ポイントプレゼント!

- 【NISA口座開設】NISA口座開設&クイズ正解で最大2,000ポイントプレゼント!

- 【投資信託積立】クレカ新規入会&投資信託積立で最大18,000ポイントプレゼント!

※2025年5月31日まで

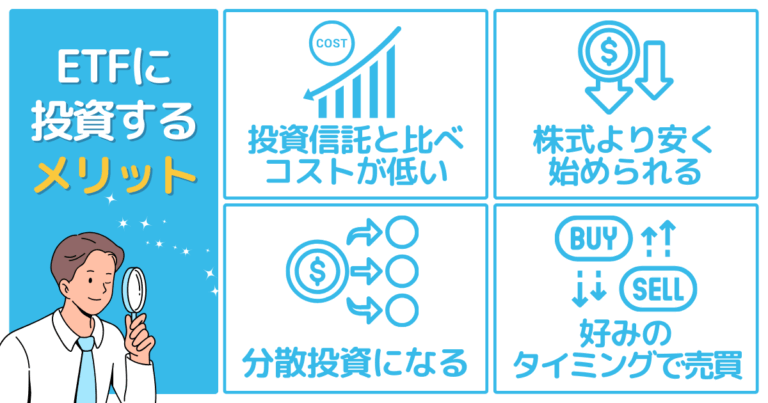

ETFに投資するメリット4つ

ETFの主なメリットは次の4つです。

- 投資信託と比べてコストが低い

- 株式より安く始められる

- 分散投資になる

- 好みのタイミングで売買できる

ETFのメリットについて、詳しく解説します。

1.投資信託と比べてコストが低い

ETFは投資信託に比べてコストが低いメリットがあります。

ETFは取引所に上場しており取引所から直接購入できるため、販売会社から購入する投資信託よりも安いコストで売買や保有が可能です。

そのため、コストを安く抑えながら資産運用をしたい方にも、ETFをチェックしてみてください。

2.株式より安く始められる

海外ETFは最小単元が1口から購入できる銘柄もあるため、少額資金でも手軽に始められます。

株式投資の場合は最小単元が100口と定められているため、たとえば1株1,000円の銘柄であれば、投資を始めるために10万円以上の資金が必要です。

ETFであれば有名な株価指数に連動するファンドでも1口から購入できます。

数百円〜数千円の資金があれば投資できるため、初心者の方も気軽にはじめられるでしょう。

3.分散投資になる

ETFは手軽に分散投資ができる点も特徴です。

たとえば、アメリカのS&P500に連動するETFの場合は、1度に500社以上の企業に分散投資ができます。

ETFの投資対象となる指数は多くの銘柄で構成されているため、1つの企業の株が暴落しても影響が少なく、リスクを抑えた運用が可能です。

一つの株に投資するよりもリスクを抑えられるため、投資初心者の方にも向いているでしょう。

4.好みのタイミングで売買できる

ETFは取引所に上場しているため、好みのタイミングで売買できます。

非上場の投資信託の場合は、1日の終値で基準価額が算出されるため、、1日1回のタイミングでしか売却ができません。

ETFは取引所が開いている時間帯であれば、リアルタイムで取引が可能です。

そのため、安値で買付けたり高値で売却できるタイミングで手放したりと、株式のような運用が可能です。

自由なタイミングで売買できる運用商品がほしい方にも向いているでしょう。

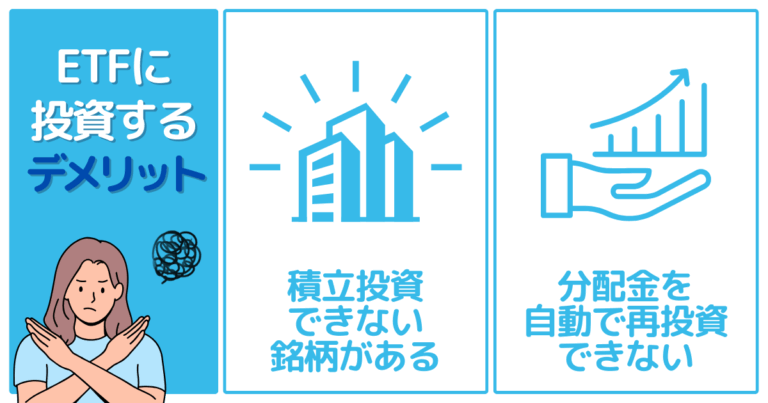

ETFに投資するデメリット

ETFに投資するデメリットが次のとおりです。

- 積立投資できない銘柄がある

- 分配金を自動で再投資できない

それぞれのデメリットについて詳しく解説します。

1:積立投資できない銘柄がある

ETFは積立投資が可能な銘柄が限られています。

さらに、積立投資が可能なETFを取り扱っている証券会社も限られているため、ETFで積立投資を行いたい場合は、新たに証券会社を選ぶ必要性も出てくるかもしれません。

ただし、マネックス証券では「ETF自動積立サービス」を提供していたりと、証券会社によっては毎月一定額で積立できるETFを購入できる場合もあります。

2:分配金を自動で再投資できない

ETFは分配金を自動で再投資できません。

投資信託の場合は、年に1回または複数回ある決算期に支払われる分配金を再投資して「複利効果」を得ることができます。

ただし、ETFの分配金はその都度受け取る必要があるため、自動で元本に組み込んでの再投資はできない点を留意しておきましょう。

分配金を再投資するファンドは別に所有して、ETFを所有するのもよいでしょう。

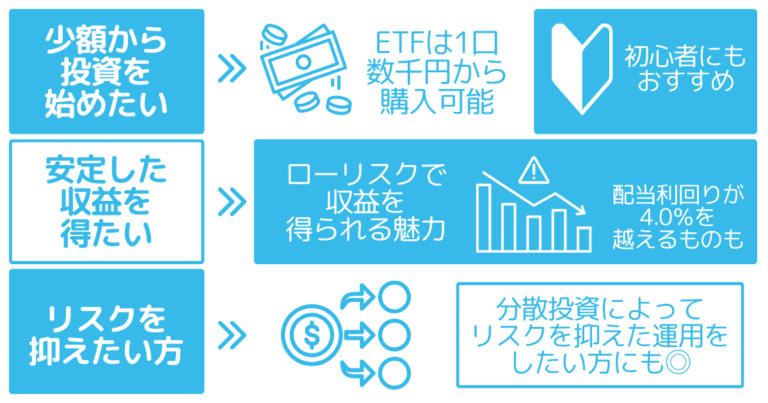

ETFがおすすめな方の特徴

ETFがおすすめな方の特徴は次のとおりです。

- まずは少額から投資を始めたい方

- 安定したインカムゲインを得たい方

- 分散投資によってリスクを抑えたい方

それぞれの特徴について紹介します。

1:まずは少額から投資を始めたい方

ETFはまず少額から投資を始めたい方におすすめです。

ETFは1口から購入可能なため、少ない資金から始められます。

銘柄によっては、数千円から投資ができる銘柄もあるため、初心者にも始めやすいでしょう。

2:安定したインカムゲインを得たい方

ETFは安定したインカムゲインを得たい方にもおすすめです。

インカムゲインとは配当金や株主優待など、資産を保有することで得られる収益です。

資産の値上がりが収益になる「キャピタルゲイン」と比べて、ローリスクで収益を得られる魅力があります。

ETFには「高配当ETF」のように高い配当が期待できる資産に投資するETFもあり、たとえば、高配当で人気の「SPDRポートフォリオS&P 500高配当株式ETF」は、直近の分配金利回りが5.0%を超えています。

ETFは銘柄選定の必要がなく安定した利回りを期待できるため、インカムゲインに興味がある方にも向いているでしょう。

3:分散投資によってリスクを抑えたい方

ETFは分散投資によって、リスクを抑えた運用をしたい方にもおすすめです。

たとえば、東証株価指数(TOPIX)に連動するETFの場合、TOPIXを構成する約2,000銘柄に対して投資できます。

通常、株式に分散投資するためには多くの資金が必要になりますが、ETFであれば、数千円から手軽に分散投資が可能です。

分散投資は、個々の投資対象に対するリスクを効果的に分散できるため、長期的な資産形成を目指したい方や投資初心者にも向いているでしょう。

【2025年3月最新】ETFのお得なキャンペーン情報

ETFをお得に取引できるキャンペーンを紹介します。

2025年3月時点で、SBI証券とマネックス証券でキャンペーンを開催しているので、ぜひチェックしてみてください。

SBI証券:Wow!株主デビュー!~米国株式手数料Freeプログラム~

SBI証券では、口座開設月の翌月末までの最大2ヵ月間、米国株式の取引手数料が無料になるキャンペーンを開催しています。

証券総合口座を開設すると、後日メッセージボックス「重要なお知らせ」に本プログラムの案内が配信されます。

メッセージの受取りから翌月末(現地約定日ベース)までの最大2ヵ月間、米国株式・米国ETFの取引手数料が無料になるキャンペーンです。

口座開設後にはメッセージを見逃さないように注意しましょう。

マネックス証券:米国ETF買い放題プログラム

マネックス証券では、米国株ETFにかかる手数料キャッシュバックキャンペーンを開催中です。

対象となるのは全21銘柄で、人気の米国ETF「VTI」「VOO」「SPYD」などの銘柄も含まれます。

キャンペーンは常時おこなわれていますが、対象銘柄は半年に一度見直しされるため、気になる銘柄がある場合は注意してください。

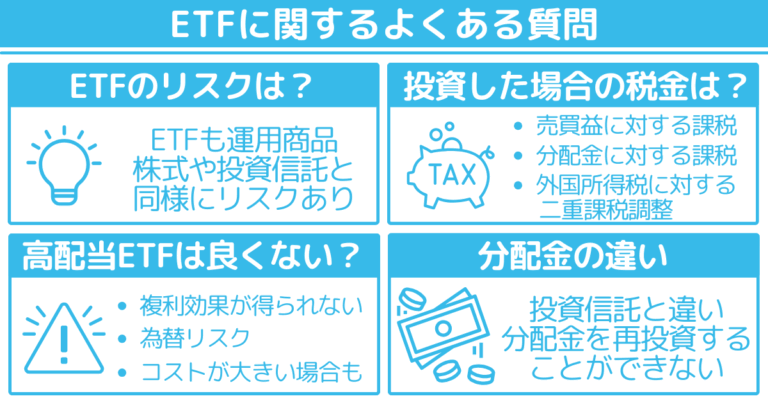

ETFに関するよくある質問

ETFに関するよくある質問について回答します。

- ETFのリスクはありますか?

- ETFはNISAでも買えますか?

- ETFに投資すると税金は発生しますか?

- 高配当ETFはおすすめしないと言われているのはなぜですか?

- ETFと投資信託の分配金の違いはなんですか?

ETFをはじめる予定の方は、ぜひ参考にしてみてください。

ETFのリスクはありますか?

ETFも運用商品なため、株式や投資信託と同様にリスクはあります。

ただし、ETFは分散投資をおこなうため、株式1つへの投資に比べればリスクは軽減されます。

しかし、投資である以上リスクがなくなるわけではないので、リスクが許容できる範囲内で投資をしましょう。

ETFはNISAでも買えますか?

ETFはNISAの対象商品のため、買えます。

つみたて投資枠・成長投資枠ともに対象ですが、つみたて投資枠対象のETF商品は少ないため、主に成長投資枠で運用することになるでしょう。

非課税のNISA口座を使えば、20.315%の税負担がなくなるためお得です。

ETFに投資すると税金は発生しますか?

ETFもほかの投資商品と同様に、利益が発生した分には税金がかかります。

ETFの売買益は譲渡所得、分配金は配当所得と見なされ、総合課税または申告分離課税の対象になります。税率はそれぞれ20.315%です。

また、海外ETFの場合は分配金に外国源泉税も課されます。

国内分の税金(20.315%)を非課税にしたい場合は、NISAを利用しましょう。ただし、分配金の受け取りは「株式数比例配分方式」でないと非課税にならないため注意してください。

高配当ETFはおすすめしないと言われているのはなぜですか?

ネットや口コミでは高配当ETFはおすすめしないと言われていることもありますが、主に次の理由が原因と考えられます。

- 複利効果が得られない

- 為替リスク

- コストが大きい場合がある

高配当のファンドに限りませんが、ETFは分配金の自動再投資ができないため、分配金を受け取っていると投資信託のように複利効果は得られません。

また、高配当ETFが外国株を含む場合は、分配金を外国通貨で受け取る必要があるため、為替レートの変動による損失のリスクが生じます。

さらに、一般的にETFは投資信託に比べて低コストですが、高配当ETFの中には運用管理費が高いものも存在します。

ただし、高配当ETFは通常のETFよりも多くの定期収入が期待できるため、運用をしながらも定期収入がほしい方は通常のETFよりも高配当ETFの方が向いています。

ETFと投資信託の分配金の違いはなんですか?

ETFと投資信託の分配金の違いは、再投資ができるかどうかです。

投資信託は分配金の取り扱いとして自動的に再投資もできるため、複利効果を利用して資産を効率的に増やせる場合があります。

一方、ETFの分配金は自動で再投資できないため、再投資したい場合は、投資家が手動で再投資する必要があります。

まとめ:ETFはコストを抑えられておすすめの投資!

ETFは比較的コストも割安なうえに、少額から投資できる魅力があります。さらに、投資信託とは異なり取引所に上場しているため、好みのタイミングで売買可能です。

海外ETFでは、アメリカの大企業を組み入れているバンガードトータルストックマーケットETF(VTI)やiシェアーズS&P500 米国株ETFなどが人気です。

できるだけ低コストでETF投資をしたい方は、国内ETFおよびNISA口座での海外ETF売買手数料が無料になるSBI証券を利用するのがおすすめです。

また、楽天ポイントを活用したい方は楽天証券でETFへポイント投資するのもよいでしょう。

本記事で紹介した証券会社の中から、自分に合った証券会社を選び、お得にETFをはじめてみてください。

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

<参考>

バンガードトータルストックマーケットETF(VTI)

iシェアーズS&P500 米国株ETF(1655)

バンガードS&P500ETF(VOO)

-300x158.png)