SBI証券のiDeCoでは全38銘柄を取り扱っているため、どの銘柄を運用すればよいか迷う方も多いでしょう。

38銘柄はSBI証券が厳選したセレクトプランの商品のため、すべての銘柄がおすすめです。

特に「eMAXIS Slim全世界株式(除く日本)」や「eMAXIS Slim先進国株式インデックス」などのeMAXIS Slimシリーズは人気が高く、信託報酬も低くて運用しやすいといえます。

本記事では、SBI証券が提供するiDeCoのおすすめ銘柄や、年齢別の最適なポートフォリオを紹介します。

またiDeCo口座の開設方法から運用開始までのステップも解説するため、これからSBI証券でiDeCoを始めたい方はぜひ本記事を参考にしてください。

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

SBI証券のiDeCoは全38のおすすめ銘柄をセレクト!

SBI証券のiDeCoで2018年から提供開始されたセレクトプランでは、顧客のニーズに応えるため低コストとバラエティに重点を置いて商品を厳選しています。

ラインナップはインデックスファンドからアクティブファンドまで全38銘柄あり、さまざまな投資ニーズに応えるべく、次のように多様な運用商品を提供しています。

| ファンド型 | 銘柄例 |

|---|---|

| インデックスファンド | eMAXIS Slim 国内株式(TOPIX) eMAXIS Slim 国内債券インデックス eMAXIS Slim全世界株式(除く日本) SBI・全世界株式インデックス・ファンド など |

| アクティブファンド | ひふみ年金 ひふみワールド年金 など |

| バランス型 | eMAXIS Slim バランス(8資産均等型) iFree 年金バランス など |

| ターゲットイヤー型 | セレブライフ・ストーリー2055 セレブライフ・ストーリー2045 など |

| 元本確保型 | あおぞらDC定期(1年) |

インデックスファンドでは、人気のeMAXIS Slimシリーズを揃えており、低コストで幅広い市場に投資できる商品が豊富です。

また元本確保型商品では、あおぞらDC定期(1年)など、元本が保証された安全性の高い商品も選択肢として提供されており、リスクを避けつつ節税効果を得たい方に最適です。

各商品の特徴や信託報酬率などの詳細は、SBI証券の公式サイトで確認できるため、投資家が自身の投資スタイルやリスク許容度に応じた商品を選択しましょう。

【ランキング】SBI証券でおすすめのiDeCo銘柄・商品15選

厳選されたセレクトプランの商品の中でも、特におすすめのiDeCo銘柄・商品15選を紹介します。

特徴や信託報酬率を詳しく解説するので、迷ったらこの中から選んでください。

1.eMAXIS Slim全世界株式(除く日本)

| 投資対象地域・商品 | 日本を除く先進国ならびに新興国の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.05775%以内 |

| 基準価額 | 27,661円 |

| 純資産 | 658,865百万円 |

eMAXIS Slim全世界株式は、信託報酬率が非常に低い0.05775%以内で、日本を除く世界中の株式市場に投資できます。

そのため、グローバルな経済成長に資産を委ねたい投資家にとって理想的な選択肢です。

多様な国と業界への分散投資を通じて、地域特有のリスクを軽減し、幅広い市場への投資を低コストで実現します。

2.eMAXIS Slim先進国株式インデックス

| 投資対象地域・商品 | 先進国の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.09889%以内 |

| 基準価額 | 33,405円 |

| 純資産 | 890,762百万円 |

信託報酬率0.09889%以内のeMAXIS Slim先進国株式インデックスは、日本を除く主要先進国の株式市場に投資し、MSCIコクサイ・インデックスの動きに連動しています。

安定した経済成長を得ている先進国市場へ投資したい方に最適で、長期的なリターンを目指しながら、先進国の安定性をポートフォリオに取り入れられます。

3.eMAXIS Slim新興国株式インデックス

| 投資対象地域・商品 | 新興国の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 00.1518%以内 |

| 基準価額 | 16,636円 |

| 純資産 | 189,306百万円 |

新興国市場の高い成長ポテンシャルに焦点を当てたeMAXIS Slim新興国株式インデックスは、信託報酬率が0.1518%以内です。

新興国経済の活力に直接投資することで、ポートフォリオに多様性をもたらし、長期的な成長を目指しています。

高いリターンを追求しつつ、新興国市場の成長性を活用したい投資者に適しています。

4.eMAXIS Slimバランス(8資産均等型)

| 投資対象地域・商品 | 日本および世界の株式、公社債および不動産投資信託証券(リート) |

|---|---|

| ファンド種類 | バランス型 |

| 信託報酬 | 0.143%以内 |

| 基準価額 | 16,873円 |

| 純資産 | 324,499百万円 |

eMAXIS Slimバランス(8資産均等型)は、0.143%以内の信託報酬率で、株式、債券、REITなど8つの異なる資産クラスに均等に分散投資をおこなえます。

リスクを分散しながら安定したリターンを目指し、バランスの取れた投資戦略を実行できます。

一つのファンドで幅広い資産クラスへ投資できるため、複数の投資商品を管理する手間を省ける点も魅力です。

5.eMAXIS Slim米国株式(S&P500)

| 投資対象地域・商品 | 米国の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.08140%以内 |

| 基準価額 | 33,229円 |

| 純資産 | 6,896,246百万円 |

eMAXIS Slim米国株式(S&P500)は、0.08140%以内の信託報酬率で、米国経済の成長を捉えられるS&P 500指数に連動しています。

米国株式市場の幅広い動きに直接投資することで、長期的な資産成長を追求できます。

米国経済の成長に投資しその恩恵を受けたい投資者に最適です。

6.eMAXIS Slim国内株式(TOPIX)

| 投資対象地域・商品 | 国内の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.143%以内 |

| 基準価額 | 21,059円 |

| 純資産 | 261,306百万円 |

eMAXIS Slim国内株式(TOPIX)は、0.143%以内の信託報酬率で、日本の株式市場全体の動きを反映するTOPIXに連動する投資成果を目指しています。

国内市場への幅広い投資を低コストで実現し、日本経済の成長に直接投資することを望む方に適しています。

7.eMAXIS Slim国内債券インデックス

| 投資対象地域・商品 | 国内の債券 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.132%以内 |

| 基準価額 | 9,205円 |

| 純資産 | 26,757百万円 |

信託報酬率0.132%以内で提供されるeMAXIS Slim国内債券インデックスは、国内債券市場に投資し、NOMURA-BPI総合指数に連動する成果を目指しています。

低リスクで安定した資産運用を求める投資者にとって、安定したリターンを提供しつつ、大幅な下落リスクを抑える手段です。

8.eMAXIS Slim先進国債券インデックス

| 投資対象地域・商品 | 先進国の債券 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.154%以内 |

| 基準価額 | 13,507円 |

| 純資産 | 157,482百万円 |

eMAXIS Slim先進国債券インデックスは、0.154%以内の信託報酬率で、先進国の債券市場に分散投資をおこない、FTSE世界国債インデックスと連動する成果を目指しています。

国際的な債券市場に投資し、リスクを抑えつつ安定したリターンを求める投資家に最適です。

9.ニッセイ外国株式インデックスファンド

| 投資対象地域・商品 | 日本を除く主要先進国の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.09889%以内 |

| 基準価額 | 44,124円 |

| 純資産 | 805,454百万円 |

ニッセイ外国株式インデックスファンドは、0.09889%以内の信託報酬率で、日本を除く世界の主要な先進国株式に投資し、MSCIコクサイ・インデックスに連動する成果を目指しています。

グローバルな分散投資を実現し、長期的な成長を目指しているため、世界経済の成長に資産を委ねたい方に理想的な選択です。

10.SBI・全世界株式インデックス・ファンド

| 投資対象地域・商品 | 全世界の株式 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.1022%程度 |

| 基準価額 | 25,336円 |

| 純資産 | 251,508百万円 |

0.1022%程度の信託報酬率で提供されるSBI・全世界株式インデックス・ファンドは、全世界の株式市場に投資し、FTSEグローバル・オールキャップ・インデックスに連動する成果を目指しています。

グローバルな視点からの資産形成を目指す投資家に適しており、世界中の成長に投資する機会を得たい方におすすめです。

11.三井住友・DC外国リートインデックスファンド

| 投資対象地域・商品 | 世界各国の不動産投資信託証券 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.297%以内 |

| 基準価額 | 19,596円 |

| 純資産 | 35,123百万円 |

三井住友・DC外国リートインデックスファンドは、0.297%以内の信託報酬率で、国際的な不動産市場への投資を通じ、不動産業の成長を見込んでいます。

S&P先進国REIT指数に連動することを目指し、分散投資によりリスクを軽減できるため、不動産投資の多様性をポートフォリオに加えたい方に適しています。

12.ひふみワールド年金

| 投資対象地域・商品 | 日本を除く世界各国の株式 |

|---|---|

| ファンド種類 | アクティブファンド |

| 信託報酬 | 1.1% |

| 基準価額 | 15,367円 |

| 純資産 | 2,746百万円 |

1.1%の信託報酬率を持つひふみワールド年金は、成長性の高い世界各国の株式に焦点を当て、長期的な資産成長を目指しています。

市場環境に応じて組入れ比率を調整し、守りながら増やす運用戦略により、柔軟な運用を実現します。

世界中の成長銘柄に投資し、長期的なリターンを追求したい投資家に最適な選択です。

13.ひふみ年金

| 投資対象地域・商品 | 国内外の上場株式 |

|---|---|

| ファンド種類 | アクティブファンド |

| 信託報酬 | 0.836% |

| 基準価額 | 21,906円 |

| 純資産 | 82,969百万円 |

ひふみ年金は、信託報酬率が0.836%となっており、国内外の上場株式への投資を主体とするファンドです。

ひふみ投信マザーファンドを通じて運用され、割安と判断される銘柄への中長期的な投資をおこない、市場の変動に応じて柔軟に資産配分を調整できます。

14.iFree新興国債券インデックス

| 投資対象地域・商品 | 新興国通貨建ての債券 |

|---|---|

| ファンド種類 | インデックスファンド |

| 信託報酬 | 0.242% |

| 基準価額 | 15,352円 |

| 純資産 | 18,707百万円 |

0.242%の信託報酬率で提供されるiFree新興国債券インデックスは、新興国通貨建ての債券に投資し、JPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイドに連動した成果を目指しています。

新興国の成長に伴うリターンを狙い、リスクとリターンをバランスよく投資したい方に適しています。

15.iFree年金バランス

| 投資対象地域・商品 | 国内外の株式および債券 |

|---|---|

| ファンド種類 | バランス型 |

| 信託報酬 | 0.1749% |

| 基準価額 | 16,036円 |

| 純資産 | 10,271百万円 |

iFree年金バランスは、0.1749%の信託報酬率で、国内外の株式および債券に分散投資します。

年金積立金管理運用独立行政法人(GPIF)の基本ポートフォリオに近づけることを目標としながら、安定した資産成長を目指しています。

バランスの取れた投資を通じて、リスクを抑えつつ長期的な資産形成を目指す投資家に最適です。

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

【年代別】SBI証券iDeCOセレクトプランのおすすめの配分

SBI証券でiDeCoを開始する場合は、さまざまな目的やリスク許容度に応じて適した配分でポートフォリオを作成するのが重要です。

今回は、初心者から20代、30代、40代、50代のそれぞれのライフスタイルにあわせて、幅広いニーズに対応するための選択肢を用意しました。

ここでは、年齢別のおすすめ配分・ポートフォリオについて特徴を紹介します。

【20代・初心者の方】積極的な投資で大きな利益を狙える組み合わせ

20代の方は長い投資期間を持っているため、全世界の株式市場に投資してグローバルな経済成長の利益を得られる商品を選ぶと、積極的な投資戦略で大きな利益を狙えるでしょう。

たとえば、次の2つの組み合わせがおすすめです。

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 国内債券インデックス

「eMAXIS Slim全世界株式(除く日本)」は、米国を含む先進国株式はもちろん新興国株式にも分散投資し、世界経済全体の成長に期待できます。

米国に限らず全世界にわたる幅広い投資は、リスクを分散しつつ、長期的な成長の機会を得たい方に理想的な選択肢といえるでしょう。

そして「eMAXIS Slim 国内債券インデックス」をポートフォリオに加えて資産の一部を債券に投資することで、リスクの分散と資産の安定化を図れるでしょう。

「eMAXIS Slim シリーズ」はSBI証券が運用する商品の中でもとくに有名な銘柄のため、初心者がiDeCoをはじめる際におすすめです。

【30代・40代】分散投資でリスクを軽減する組み合わせ

30代・40代の投資家にとっては、中長期的な視点で資産を着実に増やしていくことが重要です。この目的を達成するために、資産分散の戦略をおすすめします。

たとえば、株式と異なる値動きをする債券を組み合わせることにより、市場の不安定な時期におけるリスクを軽減できるため、安定した資産の成長を期待できます。

具体的には、次の5つの組み合わせがおすすめです。

- eMAXIS Slim 国内株式(TOPIX)

- ニッセイ外国株式インデックスファンド

- eMAXIS Slim 新興国株式インデックス

- eMAXIS Slim 先進国債券インデックス

- iFree 新興国債券インデックス

複数の資産クラスにわたる分散投資の恩恵を受けつつ、ポートフォリオの管理にかかる手間を大幅に軽減できるでしょう。

【50代】リスクを抑えた守りの組み合わせ

50代の投資家はリスクを抑えつつ資産を守り、着実に増やすことが重要です。運用期間が短くなるため、資産の安定性を重視する必要があります。

そのため、海外債券、国内株式、海外株式を組み合わせたポートフォリオを紹介します。

具体的には、次の3つの組み合わせがおすすめです。

- eMAXIS Slim 先進国債券インデックス

- eMAXIS Slim 国内株式(TOPIX)

- ニッセイ外国株式インデックスファンド

先進国債券への投資である「eMAXIS Slim 先進国債券インデックス」は、安定したリターンを求める投資家に適しており、信託報酬が低いためコスト効率も良好です。

また、「eMAXIS Slim 国内株式(TOPIX)」は日本経済の成長に寄与し、幅広い市場へ分散した投資が可能です。

さらに、「ニッセイ外国株式インデックスファンド」は、低い信託報酬で世界の主要先進国市場への投資を可能にし、グローバルな視点から資産増加につなげられます。

50代の投資家にとって、リスクを避けつつ着実な資産増加を目指せるため、理想的な投資戦略といえるでしょう。

iDeCo(イデコ)の基本情報

日本では、将来に備えた資産形成のためのさまざまな制度が用意されていますが、とくにおすすめの制度がiDeCo(個人型確定拠出年金)です。

ここでは、iDeCoの基本的な概要から特徴、そしてNISAとの違いについて詳細に解説します。

iDeCo(個人型確定拠出年金)とは

iDeCo(個人型確定拠出年金)は、加入者が自らの老後資金を自身で運用し形成する私的年金制度です。

加入者が掛金を自由に選んだ金融商品で運用し、その結果得られる運用益を含めた資金を老後に受け取れます。

税制上の優遇措置があるほか、掛金全額が所得控除対象となるため運用益が非課税な点や、受け取り時にも一定の税制優遇が受けられる点が特徴です。

また、原則60歳以降でなければ資金を引き出せない点も大きな特徴といえます。

iDeCoとNISAのちがい

iDeCoとNISAは、共に投資による資産形成を支援する制度でありながら、その目的や制度設計に大きな違いがあります。

iDeCoは老後資金の形成を目的としており、加入者が掛金を拠出し、運用益を含む資産を60歳以降に受け取る制度です。

掛金に対する所得控除や運用益の非課税など、税制上の優遇措置が存在します。

一方、NISA(少額投資非課税制度)は、結婚資金、住宅購入、教育資金など幅広い投資目的に対応し、口座内での運用益が非課税になる制度です。

投資対象となる商品の種類や運用期間、資金の引き出し条件などがiDeCoと異なります。

iDeCoは主に老後の資金形成に特化しているため、60歳まで原則引き出しができない制限があります。一方、NISAは年齢を問わず、自由に資金の出し入れが可能です。

SBI証券のiDeCo(イデコ)の3つの特徴

SBI証券のiDeCoは、その運営実績、手数料の低さ、そして充実したサポート体制が特徴的です。

SBI証券におけるiDeCoの特徴を解説します。

1.15年以上の運営実績・加入者数業界No.1

SBI証券のiDeCoサービスは、15年以上にわたる長い運営実績と、業界で最も多い加入者数を誇っています。

15年以上の運営期間を通じて蓄積された経験とノウハウを持っているため、iDeCoサービスの信頼性と安定性も魅力的です。

加入者数が業界No.1であることは、サービスの品質が多くの投資家から高く評価されていることを示しています。

確かな実績は、将来にわたる資産形成を任せるにあたって、大きな安心材料といえるでしょう。

2.運営管理手数料が無料

SBI証券のiDeCoの大きな魅力の一つは、運営管理手数料が無料である点です。

運営管理手数料とは、金融機関が独自に定めている手数料のことです。

加えて、口座開設手数料も無料であり、ほかの関連手数料も業界内で非常に低い水準に抑えられています。

これにより、投資家は追加のコスト負担を最小限に抑えつつ、iDeCoを利用可能です。

低コストでの運用は、長期的な資産形成において非常に重要であり、投資家はより多くの利益を得られるでしょう。

3.カスタマーサービスは土日も対応

SBI証券では、カスタマーサービスを土日も含む週末に提供しています。

平日に忙しくて投資に関する相談や管理ができない投資家にとって、大きなメリットです。

週末に利用できるカスタマーサービスを通じて、投資家は自身のスケジュールにあわせて、いつでも専門家のアドバイスを受けられます。

これにより、投資家は安心してiDeCoを利用し、適切な投資計画を立て、資産形成を進められるでしょう。

SBI証券のiDeCoで手数料負けしないための注意点

SBI証券でiDeCoを運用するときに、手数料負けしたり損したりしないために次の点に注意しましょう。

- 長期で運用する

- 税制優遇を受ける

- 信託報酬が安い金融商品を選ぶ

長期で運用すると、複利効果で利益は出やすくなります。できるだけ早い段階から始めるとよいでしょう。

また、少しでも手数料を抑えるために信託報酬が安い商品を選ぶのも重要です。

たとえば「eMAXIS Slim米国株式(S&P500)」は信託報酬が0.08140%以内と、低コストの銘柄です。

SBI証券では運営管理手数料が無料のため、比較的低コストでiDeCoを運用できます。しかし、方法を間違えると手数料負けするため注意してください。

SBI証券でのiDeCo(イデコ)のはじめ方

SBI証券でのiDeCo(個人型確定拠出年金)は簡単に口座を開設し、運用を開始できます。

SBI証券でiDeCoをはじめる方法を解説します。

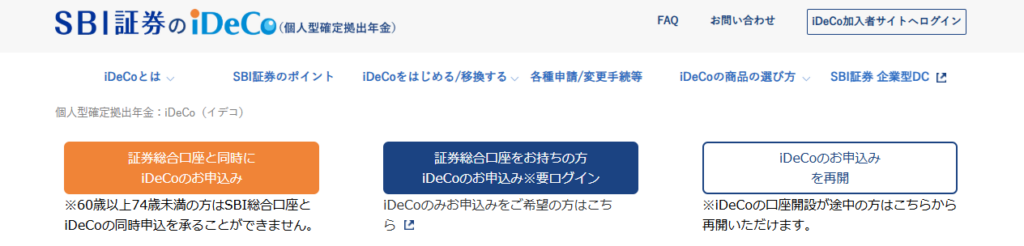

1:Webサイトから口座の開設へ進む

SBI証券のWebサイトからiDeCoの口座開設手続きを開始できます。

Webでの申し込みに加え、書面での申し込みも可能であり、投資家の好みや利便性に応じて選択できます。

2:情報の入力・本人確認

口座開設の次のステップでは、メールアドレスの登録後、名前や生年月日などの基本情報を入力し、加入診断などをおこないます。

また、本人確認書類のアップロードやiDeCoの掛金引落口座の登録、基礎年金番号などの加入申し込み情報の入力が必要です。

会社員や公務員の方は、事業主の証明書の作成とアップロードも求められることがあります。

必要になる主な書類は次の4つです。

- 本人確認書類

- 掛金引落口座情報

- 基礎年金番号

- 事業主の証明書

スムーズに手続きを進めるために、あらかじめ用意しておきましょう。

3:ID・パスワードの受け取り

手続きが完了し、国民年金基金連合会で加入資格の確認後にIDとパスワードを受け取ります。

IDとパスワードを受け取ると、SBI証券のiDeCoサービスを利用する準備が整います。

4:運用開始

iDeCoでの運用が正式に開始されます。

運用を始めたら、SBI証券の提供する豊富な投資商品の中から目的に合った銘柄を選択し、自身の資金の運用をスタートしましょう。

SBI証券のiDeCo(イデコ)に関するよくある質問

iDeCo(個人型確定拠出年金)に興味を持つ多くの方が、加入前にさまざまな疑問を抱えています。

ここでは、SBI証券のiDeCoに関するよくある質問とその回答をまとめて紹介します。

SBI証券のセレクトプラン・オリジナルプランの違いは?

SBI証券のiDeCoには、セレクトプランとオリジナルプランという2つのプランがありましたが、現在新規で受け付けているのはセレクトプランのみです。

2021年1月4日以前は、オリジナルプランも選択可能でしたが、新規受付は停止されました。

セレクトプランは2018年11月に導入された新しい運用プランで、コストパフォーマンスや運用実績を総合的に勘案し、インデックスファンドとアクティブファンドがバランスよく選択されたプランです。

信託報酬が低い投資信託を多く揃えている点が特徴です。

iDeCoとNISAどちらをはじめるべき?

iDeCoとNISAはどちらも税制優遇措置を受けられる投資の選択肢ですが、それぞれ特徴が異なります。

iDeCoは主に老後の資産形成を目的としており、運用益に対する税金が非課税で、運用期間中の引き出しが制限され、引き出すことが可能なのは原則60歳以降です。

一方、NISAはより柔軟に資産運用をおこないたい方向けで、一定期間内の運用益が非課税となり、いつでも資金を引き出すことが可能です。

主に老後資金を用意したい方はiDeCoを、いつでも引き出せる資金を運用したい方はNISAを選ぶとよいでしょう。ライフプランによっては併用も考慮してください。

SBI証券のNISAについては「SBI証券のNISAの始め方や買い方は?口座開設の流れやおすすめ銘柄を解説」で紹介しています。

SBI証券での口座開設にはどのくらい時間がかかる?

SBI証券でiDeCoの口座開設をおこなう際、申し込み方法によって所要時間が異なります。申し込み方法は、オンラインと郵送の2種類です。

オンラインでの口座開設の場合、インターネットを通じて申し込みをおこなった後、最短で1〜3営業日程度で口座開設が完了します。

ただし、取引をはじめるまでには別途時間が必要になる場合がある点は考慮しましょう。

郵送での口座開設の場合、申し込み書を返送してから口座開設までには約10日程度の時間がかかります。

オンラインでの手続きが難しい場合や、書面での記録を残したい場合に適していますが、オンライン申し込みに比べて時間が長くかかる点に注意しましょう。

iDeCoの運用商品を変更する際はどうすればいい?

運用商品の変更は、SBI証券の加入者サイト上からおこなえます。

運用商品の変更には、残高の一部または全部を売却し、その代金で新しい商品を購入する「スイッチング」と、毎月の掛金で購入する運用商品とその配分を変更する「配分変更」の2通りがあるため、適切な方法をとりましょう。

iDeCoは解約できる?

iDeCoは原則60歳まで解約できません。解約してお金を引き出すことはできないと考えてください。

ただし、月々の拠出金額を減額したり、拠出を停止したりすることは可能です。

iDeCoの最低拠出金額は月5,000円のため、拠出金額は5,000円まで引き下げられます。

なお、拠出を停止した場合でも毎月口座管理手数料等の費用が発生する点に注意してください。

まとめ:SBI証券でiDeCoを運用するなら「eMAXIS Slim」がおすすめ

SBI証券のiDeCoでは、インデックスファンドからアクティブファンドまで全38銘柄をセレクトプランとして取り扱っています。

人気の「eMAXIS Slim」シリーズも取り扱っており、特に「eMAXIS Slim全世界株式(除く日本)」や「eMAXIS Slim先進国株式インデックス」などがおすすめです。

SBI証券は運営管理手数料が無料であること、土日もカスタマーサービスが対応していることが大きな特徴です。

幅広い商品から、投資の目標やリスク許容度に応じて最適なポートフォリオを選択できます。

iDeCoを始めたいと考えている方は、ぜひ本記事を参考にしてください。

SBI証券で開催中のキャンペーン!

- 【NISA】NISA口座開設&クレカ積立でポイント付与率0.1%アップ!

※2025年4月30日まで - 【口座開設】口座開設&クレカ積立&条件達成で最大19,600円相当ポイントプレゼント!

※2025年4月30日まで

<参考>

SBI証券